iDeCoの掛金をいくらにするか悩んでいませんか?

なるべく多く出せれば良いですが、今後の生活に影響がない金額にする注意も必要です。

なぜなら、iDeCoは60歳を過ぎないと受取ることが出来ないからです。

そのため、60歳までに発生するイベント(リフォーム、旅行、車の買い替えなど)に必要な資金を先に確保しておくことが大切になります。

では実際に、iDeCoを行っている方の掛金の平均額をみてみましょう(参照:iDeCo公式ホームページ 2022年1月時点)。

- 自営業者等(第1号):28,482円

- 会社員、公務員等(第2号):14,364円

- 専業主婦等(第3号):15,301円

もともと、加入資格ごとに掛金の上限は決められていますが、それよりも低い金額で始めている方が多いようです。

そこで今回は、iDeCoの掛金をいくらにすれば良いのかを解説していきます。

目次

iDeCoの掛金について

iDeCoは私的年金を作る制度として、最低5,000円という掛金から始められる資産運用です。

今まで、60歳までの運用でしたが2022年4月から64歳まで引き上げられました。

よって、64歳まで掛金の拠出のために、毎月無理のない金額を用意する必要があります。

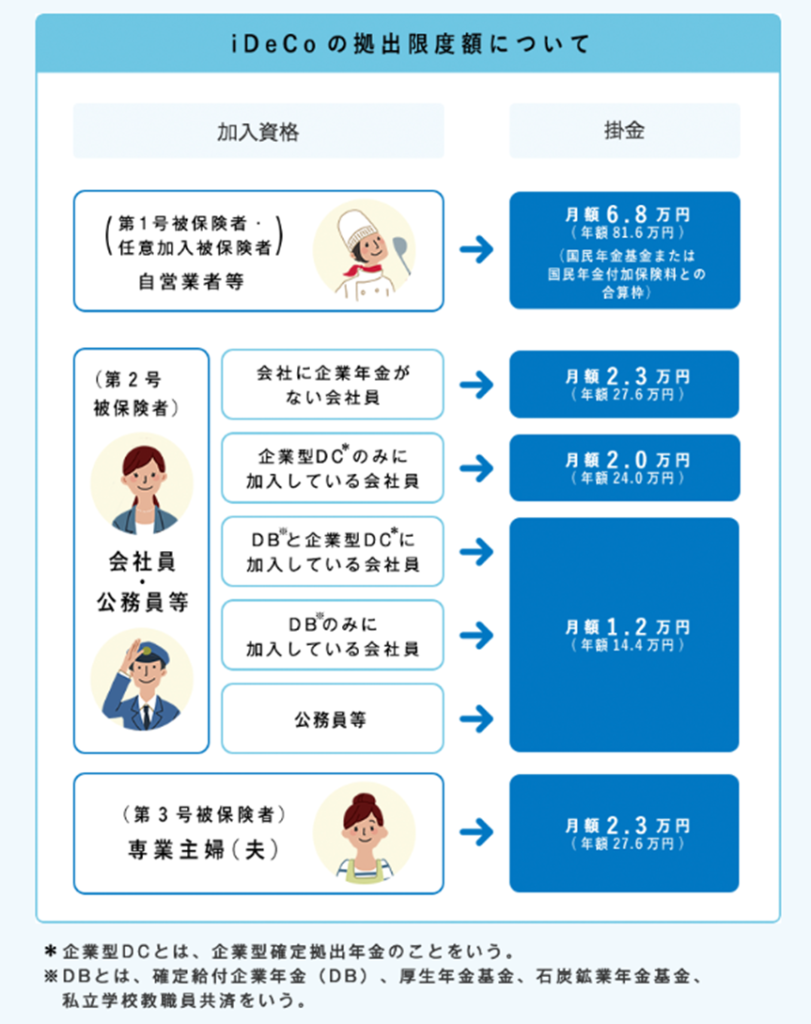

iDeCoの制度では、掛金の上限が加入資格ごとに決められています。

| 加入資格 | 掛金上限 |

| 自営業者等(第1号) | 月額6.8万円 |

| 会社員・公務員等(第2号) | 月額1.2~2.3万円 |

| 専業主婦等(第3号) | 月額2.3万円 |

年金制度が不足気味なほど、上限金額が多いことが分かります。

では、実際にiDeCoを始めた方はいくらの掛金を毎月拠出しているのでしょうか?

下記は、iDeCoの公式ホームページが公開している掛金の平均額と上限額です。

| 加入資格 | 平均額 | 上限額 |

| 第1号(自営業) | 2.8万円 | 6.8万円 |

| 第2号(企業年金なし) | 1.7万円 | 2.3万円 |

| 第2号(企業年金あり) | 1.1万円 | 1.2/2.0万円 |

| 第2号(共済組合員) | 1.1万円 | 1.2万円 |

| 第3号(専業主婦) | 1.5万円 | 2.3万円 |

| 全体平均 | 1.6万円 | ━ |

加入資格ごとに、掛金の平均額と上限額を示しました。

上限額が多い加入者ほど、実際の掛金も大きい傾向です。

ただ、第2号(共済組合員)のように、ほとんど上限額に近い金額でiDeCoの掛金を拠出している加入者もいらっしゃいます。

ここには、堅実なイメージのある公務員の方が含まれていることから、そのようになっていると思われます。

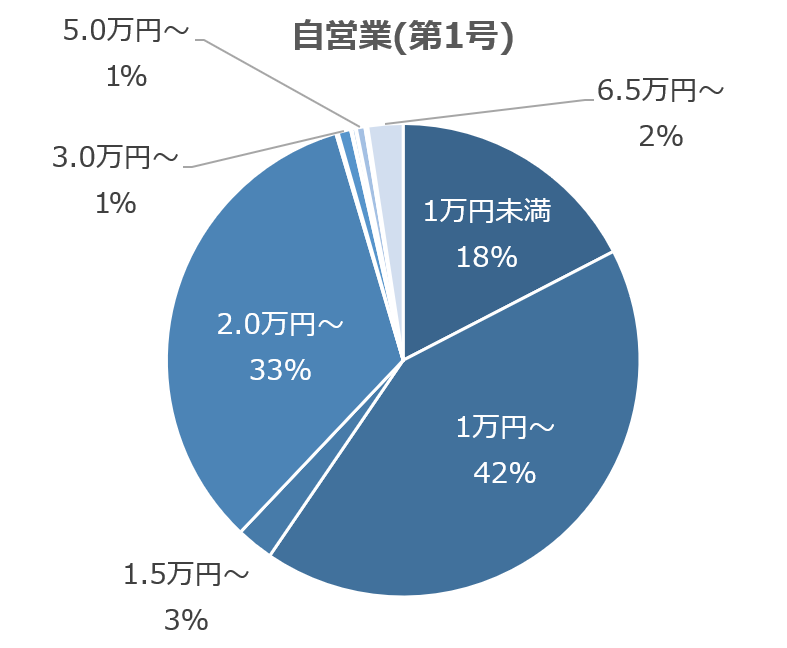

自営業者(第1号)の掛金

個別の掛金について、もう少し詳しくみていきましょう。

2022年1月時点において、第1号加入者の全体平均は2.8万円です。

その中身を解析すると、1万円~1.5万円未満の方が42%を占めていて1番多いことが分かります。

次いで、2万円~2.5万円未満が33%、1万円未満が18%の順になります。

上限額が6.8万円と高い割には、上限額近くまで掛金を設定している割合は少ない状況です。

対象者が自営業者・農業者とその家族なので、毎月コンスタントに無理のない掛金を設定していると推測できます。

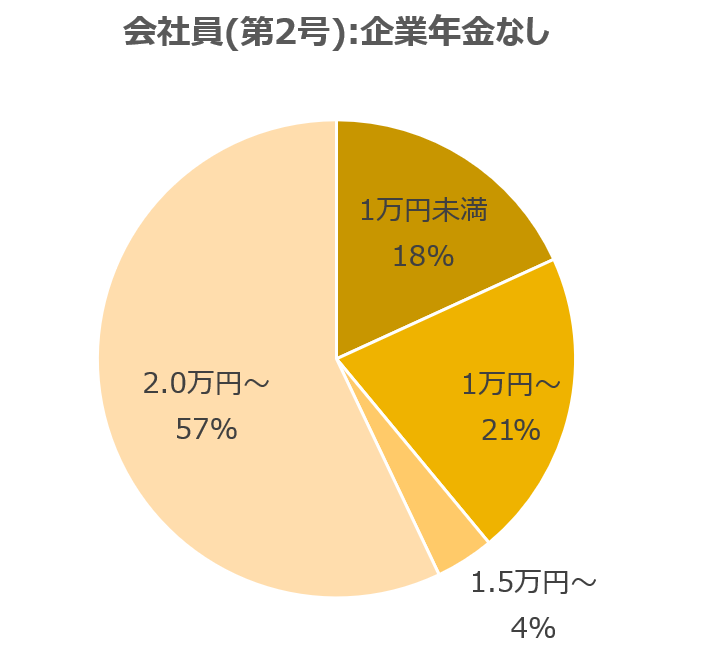

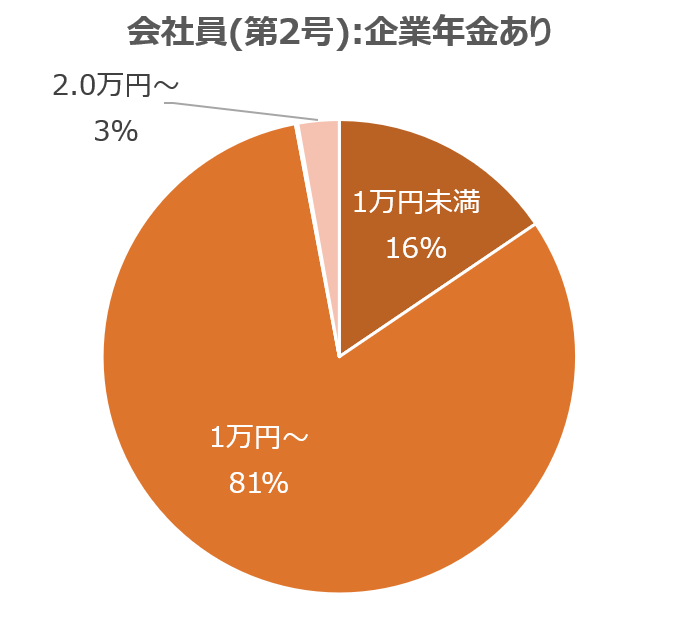

会社員(第2号)の掛金

同様に、第2号加入者の全体平均は1.4万円です。

その中身は、企業年金がない方の平均は1.7万円、企業年金がある方の平均は1.1万円でした。

さらに、その内訳を調べると以下のようになっています。

企業年金なしの方で、1番多いのは2万円~2.5万円未満が57%で、次いで1万円~1.5万円未満が21%、1万円未満が18%となっています。

企業年金ありの方では、1番多いのは1万円~1.5万円未満が81%で、次いで1万円未満が16%、2万円~2.5万円未満が3%となっています。

上記から、企業年金なしの方は掛金の設定を上限(2.3万円)まで行っている方が半分以上ということです。

企業年金ありの方は、上限額が1.2万円と2.0万円の2つに分けられます。

そして、平均額が1.1万円ということは、すでにiDeCoを始めるよりも先に企業年金に加入していて上限額1.2万円に設定した方が多いと予想します。

すなわち、企業年金のありなしに関わらず、上限額まで設定している方が多いと推測できます。

iDeCoの掛金動向

会社員にとって、iDeCoは所得税・住民性のメリットが魅力的なので、それを最大限に活かすためにiDeCoに加入していると思われます。

個人的には、上限額の掛金でiDeCoを始めるのが良いと思っています。

iDeCoは定年後に対する年金制度ですが、現在働いている世代にも税制優遇のメリットを感じる掛金設定がポイントです。

では、具体的にどうやって設定金額を決めるかを次の項から説明します。

iDeCoの掛金を決める3つの方法

iDeCoの掛金は、毎月の生活費から余裕資金を使うことが大事です。

なぜなら、毎月決まった金額を長期間にわたって拠出しなければなりません。

よって、生活に無理のない額の掛金設定が必要です。

実際に、掛金を決めるには次の3つの方法が考えられます。

・上限額の掛金を設定

・目標金額を決めてから掛金を設定

・最低額の5,000円から始めて様子をみる

これらについて、長所と短所を踏まえながら説明していきます。

上限額の掛金を設定

先に示したように、iDeCoは加入者ごとに掛金の上限が決められています。

iDeCoを税制メリットを最大限に活かすために、上限額の掛金を設定するのも一つの方法です。

iDeCoでは毎月積み立てた掛金は、全額が所得控除されるので所得税や住民税が軽くなります。

それによって、加入者ごとに所得税・住民税の税制優遇が最大限に受けられます。

たとえば、会社員(第2号加入者)で企業DCなしの場合。

掛金の上限額は2.3万円です。

これを、毎月拠出する設定とします。

ここでの問題は、生活費に影響がないかどうかです。

もし、上限額で無理がある場合には生活費の節約から始めてもよいでしょう。

生活費のなかで、特に固定費(住宅費、通信費、車関連、光熱費など)の見直しによって、毎月1万円前後の金額は捻出できる可能性はあります。

目標金額を決めてから掛金を設定

最初にご自身で必要とする老後資金を算出して、それに対して毎月の掛金を設定します。

加入者ごとに上限額が設定されているので、多めに掛金を出せる人でもiDeCoだけで目標金額を達成できない人もいるでしょう。

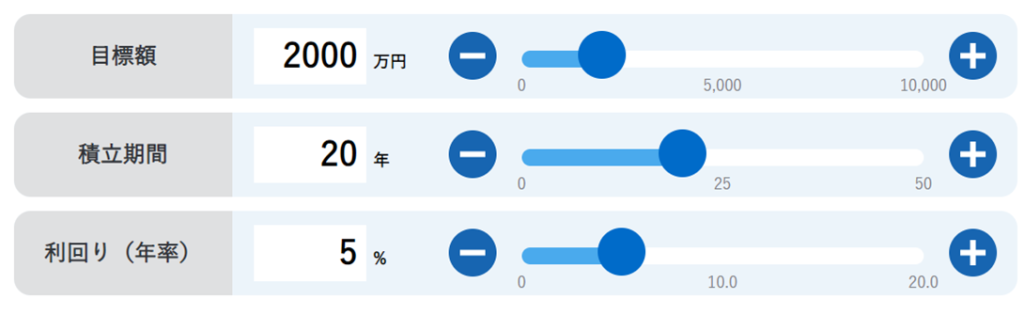

たとえば、目標金額を2,000万円に設定した場合。

40代から始めて約20年間の投資期間とします。

その場合、2,000万円を達成するには毎月4.9万円が必要です(年率5%設定)。

毎月4.9万円の拠出は、会社員の上限額(企業DCなし)である2.3万円を超えてしまいます。

これは、iDeCoだけで目標金額を達成させるのは難しいことになります。

すなわち、老後資金の目標額を設定しても、その一部をiDeCoで補うということになります。

もし、目標金額が1,000万円以上なら、iDeCoとつみたてNISAの併用がオススメです。

独身で老後資金5,000万円を貯めるにはどうする?こうする!

独身で老後資金5,000万円を貯めるにはどうする?こうする!

最低額の5,000円から始めて様子をみる

iDeCoでは、掛金の最低額が5,000円と設定されています。

毎月5,000円以上の掛金を拠出しないとiDeCoが使えません。

リスクを取りたくない方は、まずは5,000円から始めるのも良いでしょう。

投資が初めての方は、「投資経験」と「値動きの実感」が得られるはずです。

これを、数年繰り返すだけでも経験値は大きく上がります。

ただし、毎月5,000円では20年間継続しても合計積立額は206万円です(年率5%)。

iDeCoの掛金は年に1回変更することが出来ます。

もう少し掛金を拠出できる状況になった時に、後から増額していくのも一つの方法です。

オススメの設定掛金

掛金を決める3つの方法を紹介してきました。

その中で、オススメは上限額での掛金設定です。

せっかくiDeCoを始めるなら、税制優遇が最大限に受けられるように上限額の掛金にするのが良いです。

つみたてNISAと比較して、iDeCoは税制優遇が際立って良いので、会社員であるなら現役時代の今から大きなメリットになります。

加入資格ごとの上限額と実際の平均額で掛金を設定した場合に、どのくらいの金額になるのかを次の項でシミュレーションをしてみます。

加入資格ごとのシミュレーション

では、iDeCo掛金の上限額と平均額では、受け取れる金額と税制優遇がどのくらいのなるのかシミュレーションをしてみましょう。

共通の設定条件は以下とします。

・40代から20年間iDeCoを実施

・年利は5%と設定

20年後の受取金額を算出するシミュレーションに使うのは、金融庁のホームページのものです。

税制優遇については、三井住友銀行のシミュレーションを使います。

自営業者(第1号)のケース

まずは、受取金額の合計を掛金の上限額(6.8万円)と平均額(2.8万円)でiDeCoを行った場合のケースを示します。

20年後の受取金額

掛金の上限額(6.8万円)で積み立てた場合、合計2,795万円(元本1,632万円、運用益1,163万円)です。

平均額(2.8万円)で積み立てた場合、合計1,151万円(元本672万円、運用益479万円)になります。

| 上限額 | 平均額 | |

| 掛金 | 6.8万円 | 2.8万円 |

| 積立合計 | 2,795万円 | 1,151万円 |

| (元本) | (1,632万円) | (672万円) |

| (運用益) | (1,163万円) | (479万円) |

掛金の差が大きいため、受取る金額も2倍以上の差があることが分かります。

通常の投資運用では、20.315%の税金が運用益にかけられますが、iDeCoでは税金がゼロなのでそのままの金額が受取れます。

20年間の税制優遇(減税効果)

所得税・住民税の減税効果を算出するには、年収を設定しなければなりません。

ここでは、仮に年収700万円とします。

掛金の上限額(6.8万円)で積み立てた場合、20年間の減税効果は492万円(毎年24.6万円)です。

平均額(2.8万円)で積み立てた場合、20年間の減税効果は205万円(毎年10.2万円)になります。

| 上限額 | 平均額 | |

| 掛金 | 6.8万円 | 2.8万円 |

| 減税額(20年間) | 492万円 | 205万円 |

| (年間減税額) | (24.6万円) | (10.2万円) |

上記のように減税効果は大きなもので、掛金が平均額の場合でも毎年10.2万円の減税効果があることが分かります。

iDeCoの魅力の一つとして、再確認できる内容です。

会社員(第2号)企業年金なしのケース

同様に、会社員で企業年金なしの場合のシミュレーションを行います。

最初に、受取金額の合計を掛金の上限額(2.3万円)と平均額(1.7万円)でiDeCoを行った場合のケースを示します。

20年後の受取金額

掛金の上限額(2.3万円)で積み立てた場合、合計945万円(元本552万円、運用益393万円)です。

平均額(1.7万円)で積み立てた場合、合計699万円(元本408万円、運用益291万円)になります。

| 上限額 | 平均額 | |

| 掛金 | 2.3万円 | 1.7万円 |

| 積立合計 | 945万円 | 699万円 |

| (元本) | (552万円) | (408万円) |

| (運用益) | (393万円) | (291万円) |

掛金が多いほど、受取る金額が多いことは一目で分かります。

当然、ここでも運用益に対して税金はかかりませんので、そのままの金額を受け取ることが可能です。

やはり、老後資金を多く貯めたい方は、掛金を多くする必要があります。

20年間の税制優遇(減税効果)

所得税・住民税の減税効果を算出するのに、年収を600万円と設定します。

掛金の上限額(2.3万円)で積み立てた場合、20年間の減税効果は110万円(毎年5.5万円)です。

平均額(1.7万円)で積み立てた場合、20年間の減税効果は82万円(毎年4.1万円)になります。

| 上限額 | 平均額 | |

| 掛金 | 2.3万円 | 1.7万円 |

| 減税額(20年間) | 110万円 | 82万円 |

| (年間減税額) | (5.5万円) | (4.1万円) |

会社員にとって、毎年5万円近くの減税効果があるのはうれしい限りです。

働いている現役時代から、このくらいの減税効果が出てくるのでiDeCoを始めることに意義があります。

会社員(第2号)企業年金ありのケース

会社員で企業年金ありの場合のシミュレーションを行います。

最初に、受取金額の合計を掛金の上限額(1.2万円/2.0万円)と平均額(1.1万円)でiDeCoを行った場合のケースを示します。

20年後の受取金額

掛金の上限額(1.2万円)で積み立てた場合、合計493万円(元本288万円、運用益205万円)です。

同じくもう1つの上限額(2.0万円)の場合は、合計822万円(元本480万円、運用益342万円)になります。

平均額(1.1万円)で積み立てた場合、合計452万円(元本264万円、運用益188万円)です。

| 上限額1 | 上限額2 | 平均額 | |

| 掛金 | 1.2万円 | 2.0万円 | 1.1万円 |

| 積立合計 | 493万円 | 822万円 | 452万円 |

| (元本) | (288万円) | (480万円) | (264万円) |

| (運用益) | (205万円) | (342万円) | (188万円) |

上限額は加入資格がいくつかあるので、2つに分けて計算してみました。

今までの加入者資格と比較すると、金額的には小さいです。

すでに企業年金を行っていることから、iDeCoを老後資金の補填という感じだと思います。

もしくは、現役時代の税制優遇を受けたいということから、iDeCoを始めた方もいらっしゃるという推測です。

20年間の税制優遇(減税効果)

同じように、所得税・住民税の減税効果を算出するため、年収を600万円と設定します。

掛金の上限額(1.2万円)で積み立てた場合、20年間の減税効果は58万円(毎年2.9万円)です。

もう1つの上限額(2.0万円)で積み立てた場合、20年間の減税効果は96万円(毎年4.8万円)です。

平均額(1.1万円)で積み立てた場合、20年間の減税効果は53万円(毎年2.6万円)になります。

| 上限額1 | 上限額2 | 平均額 | |

| 掛金 | 1.2万円 | 2.0万円 | 1.1万円 |

| 減税額(20年間) | 58万円 | 96万円 | 53万円 |

| (年間減税額) | (2.9万円) | (4.8万円) | (2.6万円) |

当然ですが、掛金が多いほど減税額も多い結果です。

掛金の平均額が1.1万円と少ない場合でも、年間2.6万円の減税効果があります。

iDeCoは働いている現役時代から減税効果があるので、これを理由にお小遣いのアップを切り出すことは如何でしょうか?

まとめ

今回は、iDeCoの掛金について記事にしてみました。

iDeCoはつみたてNISAと比較して、手厚い税制優遇が魅力です。

働いている現役時代から、その恩恵が受けられるので40代から始めても遅くありません。

iDeCoをはじめるなら、手数料も安いネット証券がオススメです。

iDeCoは毎月の手数料が必要になり、証券会社によって異なります。

まずは、資料請求から行ってみましょう。

おすすめ証券会社

SBI証券

- ネット証券No.1の口座数

- iDeCoの商品数は業界トップクラス

- dポイント、Ponta、Tポイントのいずれかと提携してポイントが貯まる

管理人もdポイントを登録していて、つみたてNISAで毎月ポイントをゲット!

今月はポイントを給油やコンビニで使いました。

楽天証券

- iDeCoの新規加入者No.1

- iDeCoの商品数は業界トップクラス

松井証券

- 初心者のサポートが手厚い

- iDeCoの商品数はNo.1